第一节 税收管辖权

1.识记:税收管辖权

税收管辖权是指一国政府对一定的人或对象进行征税的权利。简单地 说,税收管辖权就是一国政府行使的征税权利,即一国政府可以自行决定 对哪些人征税、征何种税以及征多少税等。

2.识记:居民税收管辖权

居民税收管辖权是指一国政府对其境内居住的所有居民(包括自然人 和法人)来自于世界范围内的全部收入以及存在于世界范围内的财产所行 使的课税权利。

各国税法上判定自然人的居民身份主要有以下标准:

(1)住所标准。凡在一国拥有住所的自然人便是该国的居民纳税人。

(2)居所标准。居所一般是指一自然人经常性居住,但并不具有永久居住 性质的场所。

(3)居留时间标准。以自然人在税收国境内居住或者停留是否超过一定的 时间期限作为划分纳税居民与非纳税居民的标准。

(4)国际标准。即以自然人的国籍来确定纳税居民的身份,实行所谓公民 税收管辖权。

各国税法上对法人或公司的居民身份认定,主要有以下三种标准:

(1)法人注册成立地标准。

(2)法人实际管理和控制中心所在地标准。即法人的居民身份证决定于法 人的实际管理和控制中心设立在哪个国家。

(3)法人总机构所在地标准。法人的总机构指的是负责管理和控制企业的 日常经营业务活动的中心的机构。

3.识记:常设机构

常设机构在国际税法上是一个非常重要的概念。非居民纳税人在来源 国境内是否设有常设机构是来源国对非居民纳税人源自本国境内的营业所 得进行征税的前提条件。

具体内容:

(1)场所型常设机构。从物之因素而言,常设机构首先是指一个企业纳税 人进行其全部或部分生产、经营的固定 场所,并且该固定场所须具备固定 性、长期性和经营性三大特征。

(2)代表型常设机构。从人之因素而言,一国企业纳税人在另一国即非居 民国境内并未通过某种固定的营业场从事营业活动,但如果其在另一边境 内通过特定的营业代理人展开业务仍有可能构成常设机构的存在。

(3)常设机构利润范围的确定与核算。居住国与来源国之间在企业法人跨 国营业利润上的征税权益分配是常设机构原则的重点。一般而言,常设机 构利润范围的确定采取“实际联系原则”和“引力原则”,而对已归属于 常设机构范围的利润的核算则一般采用“独立企业原则”和“收入费用分 配原则”。

①实际联系原则是指非居民企业通过其设在来源国境内的常设 机构的活动实现的营业利润,以及与常设 机构有关联的其他所得,可以归 属于该常设机构的利润范围。

②引力原则,则是指非居民企业在来源国设 有常设机构的情况下,非居民企业在来源国所取得其他营业所得,尽管未 通过该常设机构的活动而取得,只要生产这些所得的营业活动本身属于该 常设机构的营业范围,来源国都可以将他们归纳入常设机构的利润项下进 行征税。

③独立企业原则,是指常设机构虽然在法律地位上不具有独立法 人资格,只要总公司或总机构的派出机构,但来源国却将其视为独立的纳税实体,要求其按照正常市场交易原则与其他企业及其总机构进行经济交 往,并以此来核定常设机构的应得利润。

④收入费用分配原则,是指常设 机构在计算利润扣除成本费用时,允许其分摊总机构的部分管理内容。

(4)常设机构原则的例外——对国际海运和航空运输业利润的征税。上述 常设机构原则一般不适用与国际海运和航空运输业。国际运输涉及的国家 众多,如果按照常设机构原则征税将有碍于国际运输业的发展。

4.识记:对非居民劳务所得的征税

个人劳务所得包括独立个人劳务所得和非独立个人劳务所得两类。

独 立个人劳务所得,是指个人独立的从事某种专业性劳务和其他独立性活动 所取得的收入。

非独立个人劳务所得,是指个人由于受雇于他人从事劳动 工作 所取得的报酬,包括工资、薪金和各种劳动津贴等。 来源国对非居民纳税人的独立个人劳务所得征税,前提条件应是提供劳务的非居民个人某一会计年度在来源国境内连续或累计停留达 183 天。 中国在对外签订的税收协定中,多数采用“固定基地规则”与“183 天规 则”。

第二节 国际重复征税

1.识记:国际重复征税

国际重复征税,也称国际双重征税,是指两个或两个以上国家各自依 据自己的税收管辖按同一税种对同一纳税人的同一征税对象在同一征税期 限内同时征税。

国家间税收管辖权的冲突主要表现为以下三种类型:

(1)居民税收管辖权之间的冲突。居民税收管辖权之间的冲突,主要是由 于有关国家确定税收居所的标准不一致,致使一个纳税人在两个或两个以 上的国家。

(2)来源地税收管辖权之间的冲突。当一个税收主体的同一笔所得被两个 或两个以上的国家同时认为来源于本国,该纳税人应在两个或两个以上国家就同一笔所得承担有限纳税义务时,就产生了来源地税收管辖权之间的 冲突。

(3)居民税收管辖权与来源地税收管辖权之间的冲突。居民税收管辖权与 来源地税收管辖权之间的冲突是国际重复征税产生的主要原因。

2.识记:国际重叠征税的含义及与国际重复征税的区别

国际重叠税又称国际双层征税,是指两个或两个以上国家对同一税源 的所在具有某种经济联系的不同纳税人手中各征一次税的现象。

国际重叠征税与国际重复征税的最主要区别在于:

(1)产生的原因不同。国际重复征税是基于国家间的管辖权冲突,这种冲 突往往直接体现在同一纳税期限内;而国际重叠征税则是由于不同国家税 制结构导致的,其主要体现在不同国家税收管辖权的先后叠加。

(2)纳税主体不同。国际重复征税是不同国家对同一纳税人的同一所得两 次或多次征税;而国际重叠征税则是不同国家对不同纳税人的同一所得两 次或多次征税。这是国际重复征税与国际重叠征税之间最主要、最重要的 区别。

(3)其他方面诸多不同。重复征税没有国内重复征税,其有时只涉及个人 纳税人,而与公司无关;但重叠征税有国内、国际之分,重叠征税涉及的 纳税人中,至少有一个为公司。

第三节 国际税收协定

1.识记:国际税收协定的概念

国际税收协定是指有关国家之间为协调相互间处理跨国纳税人征税事务方面的税收关系和彼此间的税收分配关系及处理税务合作方面的问题而 签订的书面协议。一般而言,按照参加国家的多少,国际税收协定可以分 为双边税收协定与多边税收协定。

2.识记:国际税收协定的主要内容

国际性税收协定的范本:《经合组织范本》和《联合国范本》

(1)征税权的划分与协定的适用范围。两个范本在指导思想上都承认优先 考虑收入来源管辖权原则,即从源课税原则,由纳税人的居住国采取免税 或抵免的方法来避免国际双重征税。

(2)常设机构的约定。包括三个要点:

①有一个营业场所,即企业设施, 如房屋、场地或机器设备等。

②这个场所必须是固定的,即建立一个确定 的地点,并有一定的永久性。

③企业通过该场所进行营业活动,通常由公 司人员在固定场所所在国依靠企业(人员)进行经济活动。

(3)预提税的税率限定。对股息、利息、特许权使用费等投资所得征收预 提税的通常做法,是限定收入来源国的税率,是缔约国双方都能征到税, 排除任何一方的税收独占权。

(4)税收无差别待遇。《经合组织范本》和《联合国范本》都主张平等互 利的原则。

(5)避免国际逃税、避税。

(6)关于独立个人劳务所得征税。

(7)关于交换情报条款。

3.识记:国际税收协定适用的范围

国际税收协定所要协调的范围也就是协定适用的范围,

主要包括两方面:

①协定适用于哪些征税人;②是协定适用于哪些税种。

(1)适用协定的纳税人的确定。早期的国际税收协定,一般是适用于缔约 国双方的公民,是以国籍为原则来确定协定的适用范围,并不涉及其住所 或居所在国内或国外。目前国际通行的避免双重征税协定,一般都要在第 1 条开宗名义规定:“本协定适用于缔约国一方或者同时是双方缔约国居民 的人。”

(2)双重征税协定适用的税种。避免双重征税协定适用于哪些税种,是明 确协定适用范围的另一个重要方面,需要由缔约国双方结合各自国家的国 内税制现状及发展趋势加以具体商定。

4.识记:税收无差别待遇税收无差别待遇的具体内容为:国籍无差别、常设机构无差别、支付 扣除无差别、资本无差别。

5.识记:中国对外签订的税收协定

我国目前对外签订的综合性双边税收协定中,一般坚持下列具体原则:

(1)坚持平等互利的原则。即协定中所有条款规定都要体现对等,对缔约 国双方具有同等约束力。

(2)坚持所得来源国优先征税的原则。即从我国对外交往多处于资本输入 国地位出发,坚持和维护所得来源地优先课税权。

(3)遵从国际税收惯例的原则。我国对外谈签税收协定,参考了国际上通 行的范本,起草的税收协定文本更多的吸取了《联合国范本》中的规定, 兼顾了缔约双方的税收利益。

(4)坚持税收绕让原则。即坚持对方国家对我国的减免税优惠要视同已征 税额给予抵免,以便使我国的税收优惠措施切实有效。

第四节 国际重复征税问题的解决方法

1.识记:税收饶让抵免税制。

税收饶让抵免又称税收饶让,是指一国政府(居民国政府)对本国纳 税人来源于国外的所得由收入来源地国减免的那部分税款,视同已经缴纳, 同样给予税收抵免待遇的一种制度。 税收饶让的抵免的特征:

(1)税收饶让是以税收抵免为基础和前提的一项特殊抵免制度。

(2)税收饶让抵免是一项国家间的措施,是缔约国之间利益平衡妥协的产 物,必须通过双边或多边安排方能实现。

(3)税收饶让抵免的目的并不在于避免和消除法律性或经济性的国际双重 征税,而是居民国配合来源地国吸引外资的税收优惠政策的实施,使其能 够真正产生实际的政策效果。

(4)在具体实施中,税收饶让抵免和一般税收抵免也存在较大的差别。

2.识记:税收饶让抵免的适用范围

税收饶让抵免的适用范围大致有以下三种情况:

(1)对股息、利息和特许权适用费等预提税的减免税予以税收饶让抵免。

在实践中有两种做法:

①对来源地国在按其国内税法规定的预提税税率范 围内作出的减免税,视同已经缴纳,给予饶让抵免。

②对在税收协定降 低 的预提税税率范围内作出的减免税,视为已经缴纳,给予饶让抵免。

(2)对营业所得的减免税给予税收饶让抵免。

(3)对税收协定缔结以后,来源地国政府依据国内税法规定的新出台的税 收优惠措施所做出的减免税,经缔约国双方一致同意,给予饶让抵免。

3.识记:税收饶让的方式

(1)普通饶让抵免:又称一般饶让抵免或传统饶让抵免,是指居民国对本 国居民纳税人在缔约国对方获得的税法规定的各种减税优惠,只要是符合 税收协定规定适用的税种范围,不区分所得的种类性质,均视同纳税人已 实际缴纳而给予抵免。

(2)差额饶让抵免:指在缔约国对方税法规定的税率高于缔约国双方在税 收协定中规定的限制税率的情况下,缔约国一方对本国居民纳税人在缔约 国对方按税收协定限制税率所缴纳的税额与缔约国对方税法规定税率计算 的税额之间的差额,视同纳税人已实际在缔约国对方已缴纳的税额一样给 予抵免。

(3)定率饶让抵免:指居民国一方不考虑本国居民纳税人在缔约国对方实 际获得多少减免税优惠,均按照双边税收协定中确定固定抵免税率给予税 收饶让。

(4)限制饶让抵免:指居民国政府在决定给予本国居民纳税人的境外所得 以税收饶让抵免时,不考虑其在境外实际已纳或应纳多少税款,而是在此 类所得在国内按照本国税法应纳多少税款的基础上,再核定一个比率,根 据这个比率部分或全部地给予税收饶让抵免。

历年真题回顾:

1.试述国际税收协定《经合组织范本》的主要内容。(2020.8;论述第 35 题;15 分)

答案:

(1)征税权的划分与协定的适用范围;(3 分)

(2)常设机构的约定;(2 分)

(3)预提税的税率限定;(2 分)

(4)税收无差别待遇;(2 分)

(5)避免国际逃税、避税;(2 分)

(6)关于独立个人劳务所得征税;(2 分)

(7)关于交换情报条款。(2 分)

2.试述国际重复征税和国际重叠征税的异同。(2019.10;论述第 35 题; 15 分)

答案:

(1)相同之处在于,同一来源的所得在不同的税收管辖权下被多次 征税。(3 分)

(2)区别:

第一、产生的原因不同,国际重复征税是基于国家间的管辖权冲突,而国 际重叠征税则是由于不同国家经济税制结构的差异导致的;(4 分)

第二、纳税主体不同,国际重复征税是不同国家对同一纳税人的同一所得 两次或多次征税,而国际重叠征税则是不同国家对不同纳税人的同一所得 两次或多次征税;(4 分)

第三、其他方面的诸多不同,重复征税没有国内重复征税,有时仅涉及个 人纳税人,只涉及同一税种,重叠征税有国内、国际之分,涉及的纳税人 至少有一个为公司,可能涉及不同税种。(4 分)

3.国际税收协定主要内容中的税收无差别待遇是指(2019.4;多选第 30 题; 2 分)

A.国籍无差别 B.常设机构无差别 C.来源国无差别 D.资本无差别E.收益性质无差别

答案:ABD

4.居民国政府将其居民纳税人在来源地国减免的税收视同已经缴纳的制度 是(2019.4;单选第 18 题;1 分)

A.税收抵免 B.税收饶让 C.税收扣除 D.税收减免

答案:B

5.下列陈述中,描述国际重复征税的有(2018.10;多选第 29 题;2 分)

A.也称国际双层征税

B.主要发生在公司与股东之间

C.是基于国家间的税收管辖权冲突而产生的

D.针对同一纳税人 E.只涉及同一税种

答案:CDE

支付宝扫一扫

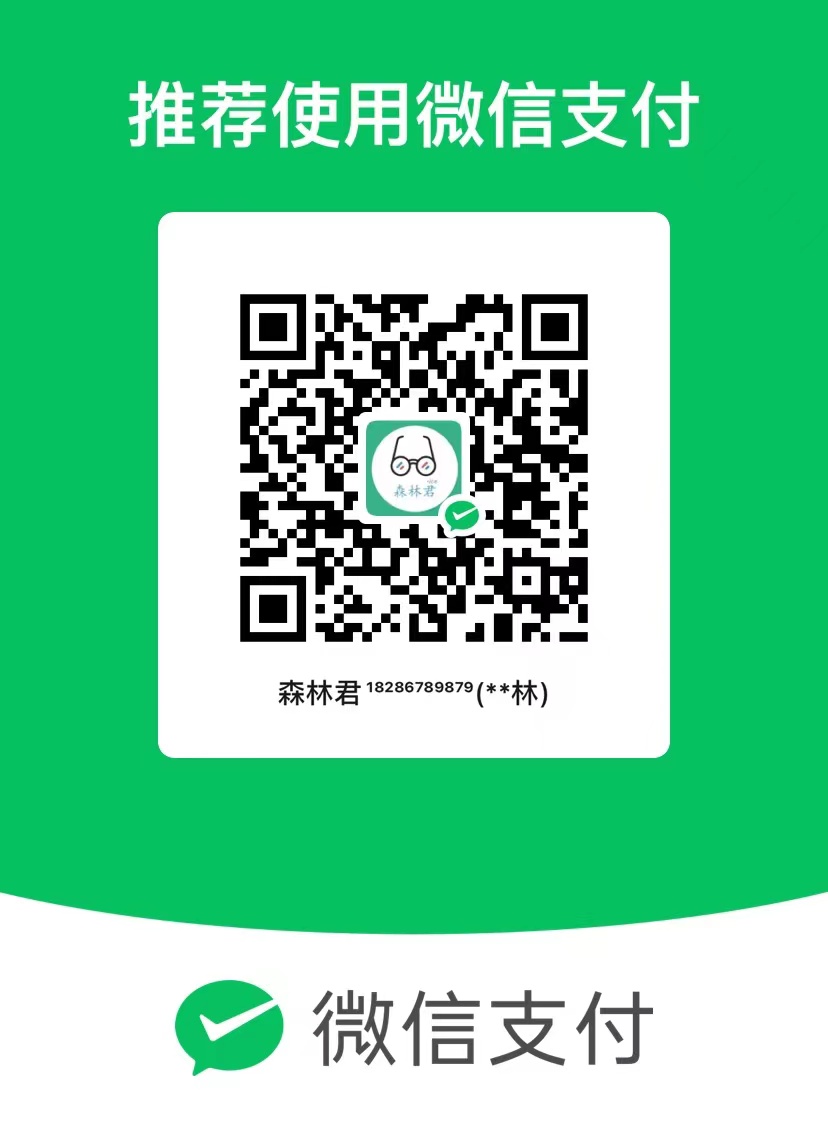

支付宝扫一扫 微信扫一扫

微信扫一扫